Le succès de l’immobilier réside certainement dans la facilité actuelle à se former et à gérer seul ses investissements. C’est donc très certainement cette autonomie offerte par la gestion passive via les ETF qui a provoqué cet effet de mode très présent encore aujourd’hui.

Il serait malhonnête d’écrire ici que la gestion passive via l’achat d’ETF à large spectre (monde, indices) ne fait pas sens puisqu’elle suppose énormément d’avantages pour vous :

- La gestion passive surperforme la gestion active depuis une bonne dizaine d’année

- Les frais attachés à ce type de produit financier sont comparativement plus faibles

- Le caractère indiciel et large des ETF facilite la gestion au long cours

- Vous pouvez vous passer d’intermédiaire de conseil pour investir sur les marchés

La hausse continue des marchés financiers sur le long terme (malgré les évènements ponctuels) permettant l’accroissement progressif de votre patrimoine financier

Nul besoin donc de vous inquiéter pour la diversification de vos investissements puisque celle ci est assurée au sein d’un seul ETF. Concernant le timing d’investissement, une stratégie d’investissement régulier (tous les mois par exemple) permet de lisser votre risque en cas de mouvement de marché.

La question n’est donc pas de savoir si le recours à cette stratégie est une bonne idée mais plutôt de déterminer si l’investissement via des ETF est suffisant pour vous procurer une stratégie diversifiée et gagnante quoi qu’il arrive.

Une stratégie d’investissement ne peut reposer exclusivement sur une gestion ETF résolument indicielle.

L'angle mort des ETF : une stratégie principalement indicielle

Afin de simplifier le propos et parce qu’il est toujours facile de chipoter lorsqu’on voit sa stratégie nuancée, il ne sera pas tenu compte des ETF ayant une notion de Stock-Picking allant à l’encontre de la stratégie de la majorités des ETF.

Par ailleurs, je n’aborderai pas les critiques habituelles faites à ce type de produit financier comme par exemple le risque des ETF synthétiques ou encore l’effet de gonflement général de la valorisation des indices sans aucune délimitation entre bonnes et mauvaises sociétés.

En effet, le but ici est plutôt d’inscrire cette stratégie d’investissement passif et indicielle dans une logique globale de diversification des risques et de maintien de la performance dans toutes les configurations de marché.

Qui dit indiciel dit… Mauvaises années boursières

Aucun jugement de valeur dans cette approche par l’inconvénient des ETF. Tout simplement, il faut différencier la performance annualisée et la performance arrêtée chaque 31 Décembre.

La performance annualisée sur 14 ans d’un indice comme le MSCI World est un argument de poids pour ce type de stratégie puisqu’elle s’élève à environ 8,50%. Sur le long terme, le choix d’une stratégie reposant sur les ETF fait donc sens.

En élargissant la stratégie aux marchés émergents non inclus dans cet indice, la performance annualisée sur 14 ans est même de plus de 9% (MSCI EM).

Sur une vision théorique, le choix des ETF permet donc d’obtenir un rendement tout à fait satisfaisant sans frais superflus et sans gestion trop chronophage. Il faut tout de même prendre en compte que vos performances seront plus faibles du fait des frais et de l’investissement régulier.

Malgré cette performance annualisée positive sur le long terme, toutes les années ne seront pas roses :

- Années de perte sur le MSCI WORLD : 2008 (-37,64%), 2011 (-2,38%), 2018 (-4,11%)

- Années de perte sur le MSCI EM : 2008 (-50,92%), 2011 (-15,70%), 2015 (-5,23%), 2018 (-11,26%)

- 2008 : Crise des Subprimes

- 2011 : Tension sur les dettes souveraines

- 2015 : Ralentissement de l’économie Chinoise

- 2018 : Guerre commerciale entre la Chine et les Etats-Unis

Ce sont par ailleurs ces années considérées comme perdues (comme l’année suivante ne servant souvent qu’à récupérer les pertes passées) qui constituent en réalité un réservoir insoupçonné d’opportunités et de performance pour votre patrimoine.

A condition, bien sûr, de posséder des investissements permettant une décorrélation vis à vis des marchés.

Décorrélation, d'accord mais quoi ?

Il est difficile de faire une liste exhaustive des produits décorrélés des marchés financiers. Ainsi, deux critères seront utilisés afin de réduire la liste :

- La recherche d’une performance constante sera le premier critère. Nous ne parlerons donc pas des actifs inversement corrélés (valeurs refuges comme l’or) ni des actifs de diversification à faible performance (GFF, GFV,GFA, GFI etc.).

- Des produits exclusivement financiers. Exit donc l’investissement immobilier ou les produits financiers à sous-jacent immobilier.

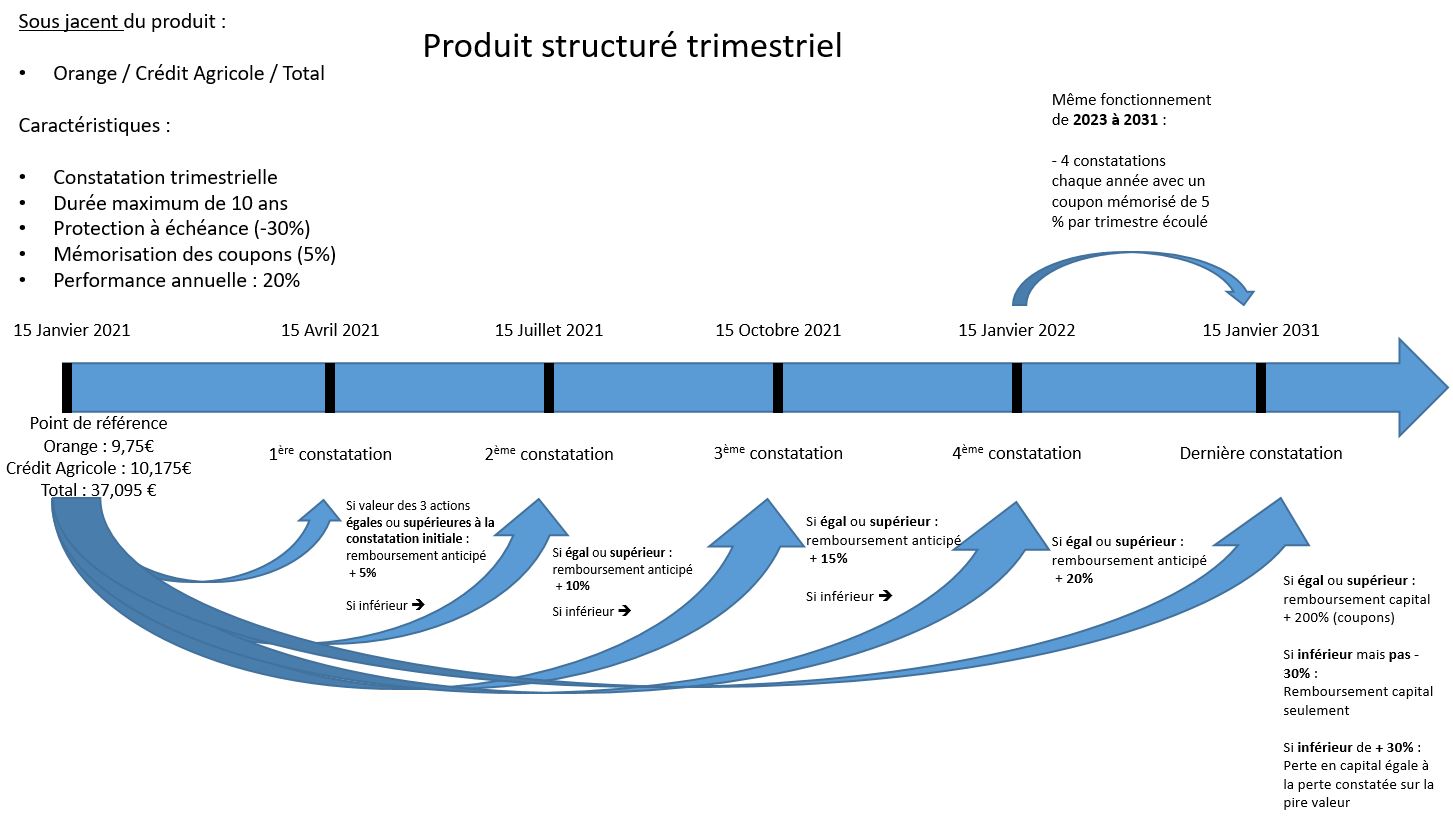

La seconde possibilité concerne des produits plus spécifiques : les produits structurés (ou fonds à formule). Cette typologie de produit est complexe puisque de nombreux mécanismes peuvent varier en valeur comme en présence.

La décorrélation est encore une fois peu évidente puisqu’un tel produit s’appuie, pour son mécanisme de remboursement, sur l’évolution de la valorisation d’un indice ou d’actions. Pourtant, un mécanisme très présent dans les produits structurés permet cette décorrélation : la mise en mémoire des intérêts potentiels.

De manière très simplifiée, voici le fonctionnement d’un produit structuré créé par un gestionnaire d’actifs :

Un petit zoom sera peut-être nécessaire.

Comme vous pouvez le constater dans ce schéma, plusieurs spécificités sont à souligner :

- Ces actifs comportent un risque de perte en capital à échéance ou en cas de revente pendant la vie du produit.

- La distribution de la performance n’est pas garantie a échéance

- Malgré toutes les précautions prises lors de la création du produit, celui-ci peut potentiellement durer 10 années.

Les conditions étant prévues à l’avance, c’est lors de la création et du choix des valeurs de référence que tout se joue.

Malgré les risques, ce type de produit présente un double intérêt en terme de décorrélation de vos investissements :

- En cas de correction ou krach boursier, la performance n’est pas perdue mais cumulée jusqu’à retour à meilleure fortune

- Le coupon négocié en amont est fixe et peut donc amener un surplus de performance vis à vis des actifs de référence. En effet, si les 3 valeurs de référence progressent de 1% sur le trimestre, le remboursement se fera avec une performance de 5%